リスクパリティ戦略

あなたは、リスクパリティ戦略というものをご存知でしょうか?

リスクパリティ戦略とは、資産のもつボラティリティに応じてエクスポージャーつまりリスク資産の配分を寄与度によって調整する戦略のことです。

リスクパリティ戦略はレイダリオが提唱し始めた

リスクパリティ戦略は、世界的に有名なヘッジファンドであるブリッジウォーター者のマネージャーであるレイダリオが提唱し始めた運用理論です。

リスクパリティ戦略とは、逆相関関係にある資産を組み合わせてリスクや資産のドローダウンの幅を最小限に納めつつリターンを目指す方法です。

逆相関関係にある資産は互いの損失と利益が相殺し合うので爆発的なリターンは得づらいですが、世界経済の成長が安定的に続けば手堅いリターンが得られる可能性が高いです。

リスクパリティにおけるリスク≠標準偏差

投資の世界でリスクと言うと資産の変動の大きさを表す標準偏差を表す事が多いです。

しかし、リスクパリティ戦略で言うところの資産のリスク寄与度を等しくしようとする為には、標準偏差のみではなくそれぞれの資産の相関の強さを表す相関係数も考慮して運用比率をコントロールしなければなりません。

そして、繰り返しになりますが、完成したポートフォリオのリスクを調整するのでは無くリスク寄与度を等しく保つ事がリスクパリティ戦略の肝となる部分になります。

リスクパリティ戦略のメリット

次になぜリスクパリティ戦略が優れるとされ人気を得ているのかについて見ていきたいと思います。

リスクパリティ戦略の人気が高いのは戦略に基づくポートフォリオのシャープレシオの高さです。

シャープレシオは、効率係数とも呼ばれ自分の取っているリスクに対してどれだけのリターンを上げられているのかを表す指標です。

リーマンショック以後は、株式のパフォーマンスより債券のパフォーマンスの方が統計的に優れており、現在のリスクパリティ戦略ではポートフォリオに占める債券比率が高くなる傾向にあります。

株式と債券の構成比率

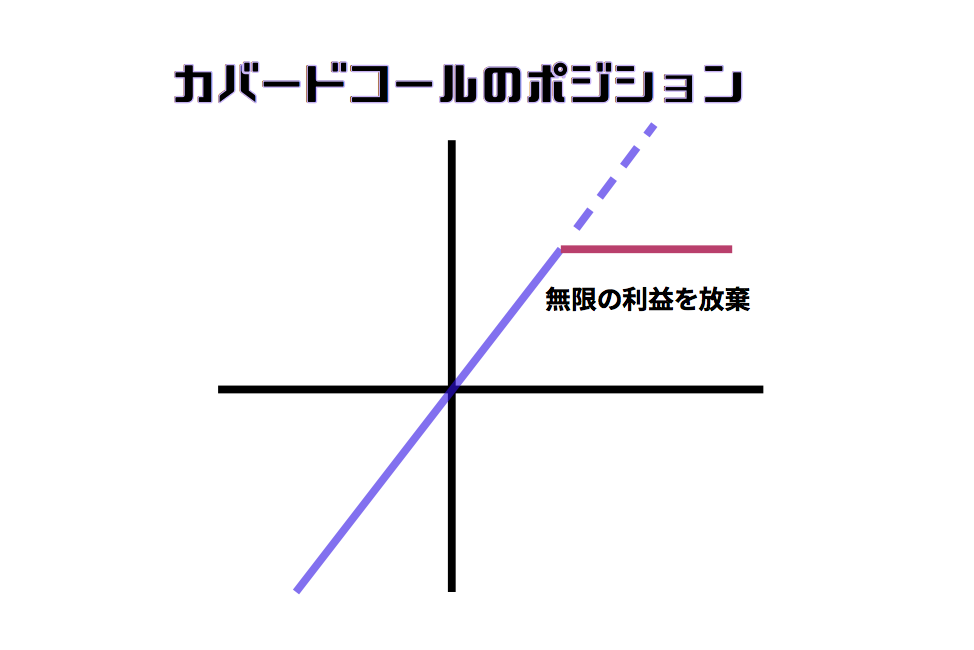

株式と債券の寄与度を等しくする 引用元:caixabank

一般的な株式と債券の構成比率とされる株式6:債券4のポートフォリオでは資産が分散している様に見えてリスクの9割以上は株式に値動きに左右されてしまいます。

一方で債券と株式のリスクを等しくする為には、株式2.5:債券7.5のポートフォリオを構築する必要があります。

つまり、パフォーマンスの大部分を債券のリターンに依存する形となります。

リスクパリティのデメリット

ここからは、リスクパリティ戦略が抱えるデメリットについて触れていこうと思います。

リスクパリティ戦略が抱えるデメリットは主に以下の3つです。

- 結局は構成比率上位の資産のパフォーマンスに依存する

- ポートフォリオの最適案では無い

- 多数のファンドによるハーディング化

結局は構成比率上位の資産のパフォーマンスに依存する

リスクパリティ戦略は、結局の所はリスク寄与度を均一化しているだけであってそれぞれの資産のリターンは相場に依存する形となります。

リーマンショックにリスクパリティ戦略が脚光を浴びているのは、株式よりリスクの少ない債券のリターンが優れていた事が一番のポイントです。

つまり、シャープレシオの高さは債券のパフォーマンスに大きく左右されます。債券の上昇相場が終わった時に、リスクパリティ戦略は平凡化するかもしれません。

ポートフォリオの最適案ではない

リスクパリティ戦略は、シャープレシオの高さが人気の秘訣と先ほど述べましたが、最適化されたポートフォリオという訳ではありません。

現代ポートフォリオ理論では効率的フロンティア曲線に接する接点ポートフォリオが最もリスク・リワードの高いポートフォリオだとしています。

最も高いリワードを求めようとするのであれば、全ての資産の中で現在、一番パフォーマンスの高い資産に比重を掛けて投資しなければなりません。(つまりリスクパリティではない)

以下、分散投資における現代ポートフォリオ理論の参考記事となります。

多数のファンドによるハーディング化

リスクパリティが人気になるにつれてハーディング化が問題視されつつあります。

投資家によるサブプライムローン関連商品の購入が過熱化し、リーマン・ショックの原因となったことなども一種のハーディング現象とされる。 文章引用:野村證券

これまでの内容からも分かるようにリスクパリティ戦略では、資産配分のリバランスを機械的に行う事が優れたパフォーマンスを維持できると言う理論です。

株式市場は、通常上昇相場ではボラティリティはそれほど上昇せず、下落や暴落する際にボラティリティが急上昇する傾向にあります。

アメリカの株価指数であるS&P500のボラティリティ指数であるVIXは暴落時に急上昇する事から別名”恐怖指数”とも呼ばれています。

つまり、株価が暴落して株式のボラティリティが大きくなるとリスクパリティ戦略をとるファンドが株式保有に対するリスクを下げる為に一斉に売却注文を出します。

するとこの注文によって、更に下落の速度が加速し株式が売られていくマイナスのスパイラルになる傾向があります。

まとめ

どんな投資戦略にもメリットやデメリットが存在します。

現在有効な戦略が未来永劫続く保証はどこにもありません。

しかし、長期的な視点で見れば米国の株価指数であるS&P500の様に右肩上がりを続ける資産がある事もまた事実です。

現在の相場の状況を客観的に判断して臨機応変に対応して行きたいですね。

コメント