ボラティティショートで人気のあったGMOクリック証券の米国VIショート投資で大火傷してしまった方もいると思います。

自分も米国VIブル売りで口座の資金の10%を飛ばしてしまいました・・

理由としては、20を越えるとすぐに下がる事が多いとされていたVIX指数の高止まりが止まらないからです。

GMOクリック証券では、リーマンショックに迫る暴落が始まる前の早い段階から空売りポジションの新旧売り建てが禁止された影響により新たな建玉の増加を防げましたが、いつもの暴落と違うとう判断をしつつも損切りをしなかったため莫大な含み損を抱えているようです。

私自身もVIXショート戦略のリスク管理を甘くみていました。

正直なところ今回のコロナウイルスに関連した暴落で投資資金の15%程度は目減りしてしまいました。

ただ、今後も継続してVIX指数を含めた投資に取り組み続けるという意味で反省点をまとめて同じ失敗をしない様に記録として残しておきます。

コロナウイルスショックでの反省

今回の新ブラックマンデーと呼ばれる様な暴落相場に繋がったのは正直な所コロナウイルスだけのリスクだけではなく、コロナウイルスが引き金(トリガー)となってこれまでマーケットが無視してきたリスクが全て意識されてリスクオフに一気に動いた事が原因であると私は考えます。

コロナウイルスの封じ込めに失敗した結果、世界各国で渡航制限をする国や人混みを避ける動きが続いています。

商業活動の停滞 → 企業業績の悪化 → 株価の下落という流れが想定されます。

相場の世界では、現実経済に先行して株価が先行して動くとされています。

株式市場(特に米国)とVIX指数は逆相関に連動することが多い指標です。

今振り返ってみると、米国債の中長期金利の逆イールド化やバルチック海運指数の下落・原油価格が下落して重要なレジスタンスラインを割り込んでいた・金価格の上昇が続くなど様々なシグナルが出ていた事に気がつきます。

でも、株価が好調であったり、ボラティリティが低いと知ってるけどみんなも気にしていないから大丈夫って感じだったよね

赤信号みんなで渡れば怖くないから一度リスクオフが意識されるとあらゆる悪材料が一気に意識され相場に現れることが分かりました

米国VIの原資産であるVIX先物は大幅な逆ざや=バックワーデーションになっており過去に例を見ない1枚辺り8,000円近い価格調整額が発生しました。

VIX投資の新ルール

今回の1件で私はVIX指数投資特にショートの方で安易にショートをし過ぎてしまった側面があった事を実感しました。

今後同じ失敗をしない・場合によってロングを考えるという事も視野に入れながらVIX投資を継続して行こうと思います。

ただ、資金は縮小してリスク管理と資金管理の方法は大幅に見直す必要ありです。

ちょっと最近勝てる様になってきてたからリスクを簡単に取り過ぎた事が仇となったよね。

勝っている以上に今回負けたから金銭的には振り出しよりマイナスになったよ。

でも、相場での経験値や立ち回りは今後に活きるはず!(と思いたい・・)

VIXショートは逆張りしない

ここ数年はVIXが上昇したら、ある程度のレベルで急騰は収まって元の値10〜15程度に下落する事が続いていました。

2020年3月13日現在コロナショックのVIXはリーマンショックと同水準まで上昇しましたが、これを超えない保証はどこにもありません。

今後VIXショートを試みる際には、VIXが上昇して下落を予感させるタイミング以外にはポジションを極力持たないもしくは少量でのポジションにする様に改善したいと思います。

下落相場入りすればVIXの高止まりが予想される

今回の暴落までVIXショートが人気だったのはリーマンショック以降多少の暴落はあれど株式市場の上昇トレンドが継続していた・戦争や政治リスク・チャイナショックなどの経済リスクでもVIXが60越え・原油価格や株式相場の変動率が過去最高などの事件が無かったからです。

今回のコロナショックは、アメリカの各株価指数は最高値から20%を超える下落をしてきており一般的に相場の弱気入りのシグナルとされる水準です。

相場がベア化=下落マーケット入りするとVIXのレンジは変わる可能性があります。

これまで、10〜20のレンジが強く意識されていましたが過去のチャートを見ると様々なレンジがある事が分かります。

下落相場で株式の下落と少しのリバウンドという流れで株価が下げ続けばVIXの高止まりが続いてVIXをショートする際のリスクリワードはこれまでより高くないのではないのか?というのが本音です。

20以上の高値で売っているならプラス転換の見込みがありますが、それ以下の建玉はもう少し相場が落ち着いて各相場の新しいトレンドがハッキリしてから証拠金の拘束や投資機会の損失を考えればポジションを切って別の資産への投資で取り返した方が良いと考えます。

VIXショートは損失青天井なので引き際が重要

VIX指数と株式相場は逆相関が強いとされています。

ただ、株価指数には底があるのに対して、VIX指数の天井はどこにあるのか分かりません。あくまで今は、リーマンショックが過去最高・2番目の今回がコロナショックであるだけで近い未来にこの値を越えないという保証はどこにもありません。

何となくVIXをショートしていると口座資金がショートして強制ロスカットになる可能性が高い事が今回のコロナショックで分かりました。

損失青天井を避けるためにもVIXショートは耐えるだけではなく引き際決めるもしくはドテンするなどの戦略を考えて挑む事が大事かも

サーキット・ブレーカーによる取引が停止するリスク

VIX指数は、S&P500のオプション市場から計算されるボラティリティ指数です。

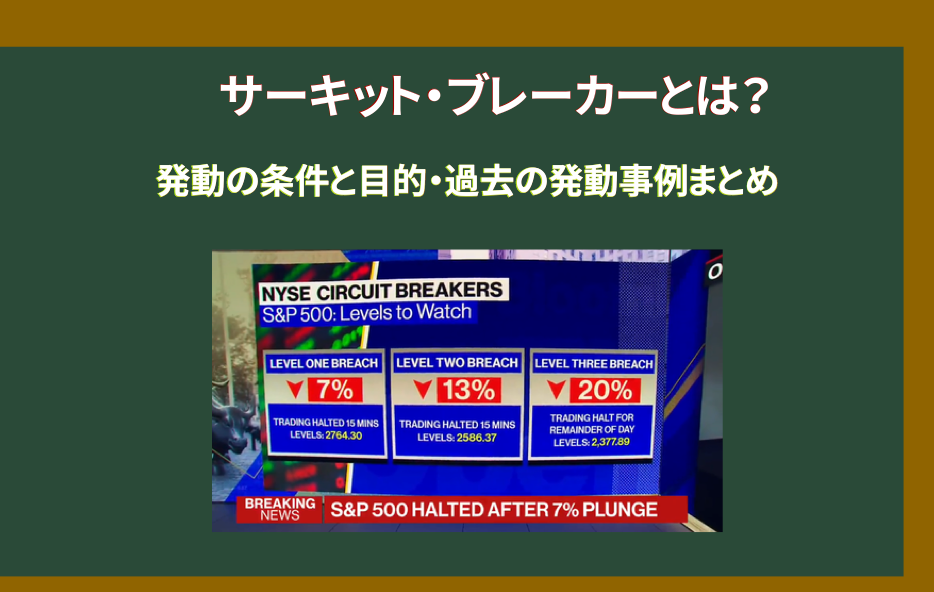

今週の暴落相場では、S&P500やNYダウなどでサーキット・ブレーカーが発動して売買が一定時間制限されるという事態が発生しました。

この処置により、VIXショートをETFやETNを通じて行なっている方の中には何も出来ない間に強制ロスカットを喰らってしまったという方もいたと推察できます。

サーキット・ブレーカー売買できないことはより投資家の恐怖を増大させ、2020年3月13日の朝にはリーマンショック以降最高値のVIX70超えを記録しました。

サーキット・ブレーカーが発動することで資金管理とリスク管理をしようにもトレードに利用している証券会社のサーバーがダウンして何も手出しできなくなるということが実際に起こりました。

損失無限大を下げる為にはVIXショートをする際にはIG証券のボラティリティ指数であるノック・アウト・オプションでの取引も検討して見る必要がありそうです。

レバレッジ型・インバース型ETFは将来的に消えるかも?

今回のコロナウイルスショックが発生するまでVIXショートの手段として人気があった米国VIベアとブルETFは、SVXYとUVXYというETFが原資産となっている金融商品です。

WSジャーナル(1/30付)によると

— 全力米国株@貯金と給料を全力で米国株に突っ込む事をやめない (@komcdspxl) March 1, 2020

・3月24日までにSECだか議会だかでレバETFの要不要について結論出す

・レバETF取扱投資会社は顧客からSECにレバ保存を嘆願届出て欲しいと呼び掛け

・ブラックロック社はレバレッジ反対派

1.5倍どころか「3倍か1倍か」の話になってるみたい😇

https://t.co/6RobxhNp5v

レバレッジ型ETFは市場の安定性を阻害して今回の様な相場の行き過ぎを加速化させているという批判があります。

問題は本人が意図してないで(償還リスクや値動きの特徴)レバレッジ型・インバース型ETFに投資していることも問題としているみたい。

今後も存続していく保証のない金融商品に多額の資金を入れるのはとてもリスクが高いわりに見込める利益は少ない可能性が高いと個人的には判断しています。

今回の大暴落ではVIX指数ショートで簡単に儲けられるという神話は崩壊して、やはりきちんとしたリスク管理や資金管理が行える投資家になる必要があるのかもしれません。

2020年10月には大統領選があり、3月以降の相場でVIXが高止まりする材料が沢山あります。

私は今回の件でVIX投資の優先度は下げてFXやコモディティでのトレードを通じて少しずつ今回の損失を取り戻せる様に知識とトレードスキルの上昇を目指して行こうと思います。

コメント